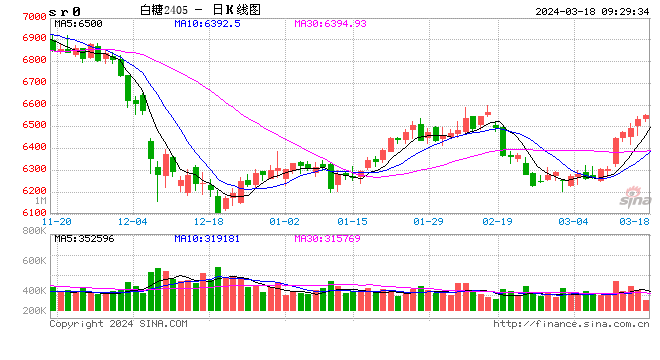

白糖:低库存叠加补库 国内期价强于原糖

原糖:出于对巴西增产幅度的担忧,原糖再次回到22美分/磅附近徘徊。泰国2023/24榨季截至3月10日,累计甘蔗入榨量为8027.89万吨;累计产糖850.83万吨。巴西中南部截至2月下半月累计产糖量4218.1万吨,同比增加861.4万吨,增幅25.66%。ISMA预计2023/24榨季印度食糖总产量为3400万吨(未分流糖制乙醇),较此前预测的3305万吨上调95万吨。

国内:产区现货报价6640-6670元/吨,配额内进口估算价6000-6030元/吨;配额外进口估算价7670-7710元/吨。

小结:23/24榨季泰国产量预计变数不大;印度截止2月底产量2553万吨,同比下降1.2%,降幅远远低于此前预期,截止目前出口方面仍未有新增额度的预期。两国新年度种植面积均有增加预期,但新榨季最终产量仍需看天气。当前国际贸易仍主要靠巴西来满足,本周盘面围绕巴西新榨季产量预估展开博弈,期价缓慢回到22美分/磅附近徘徊,目前天气情况仍不乐观,几家机构对于巴西中南部24/25榨季甘蔗产量预估范围在5.92-6.2亿吨之间,较上榨季降幅在2%-6.7%之间。期价短期仍有望保持偏强态势,中期关注新的估产情况和北半球种植预期。

国内:23/24榨季海南已收榨,最终产量7.42万吨,同比减少1.23万吨,几家机构对本榨季全国估产在950-980万吨之间。目前集团销售进度较快,第三方库存偏低,叠加近期部分采购,市场情绪好转,国内盘面表现明显强于外盘。短期进口难有大幅增长,糖浆及预拌粉长期仍需关注政策,短期也难以放量,因此供应以国产糖为主,价格表现强劲。短期继续持偏强看法,警惕巴西产量预估变化带来的原糖调整压力、现货价格上行对于终端采购意愿的抑制。

棉花:内外棉重心均震荡下移

1、供应端:北半球新棉即将开始种植,关于本年度棉花产量的讨论基本结束。

2、需求端:棉纺下游新增订单数量较少,节后需求改善幅度不及预期。

3、进出口:进口棉价格指数小幅回落但仍然较高,美棉出口净销售当周值环比好转但装运量下降。

4、库存端:国内棉花商业库存开始下降,纺织企业原材料库存下降、产成品库存累积。

5、国际市场方面:基本面驱动有限,美棉期价趋于平稳,非商业性持仓、ICE美棉合约库存数量需要持续跟踪。美棉非商业性持仓较高,是近期影响美棉价格波动的原因之一。本轮基金增仓从一月中旬开始,且净多单增速较快。与美棉行情对照来看,美棉从80美分/磅开始反弹,最高涨至103.8美分/磅,目前回落至94美分/磅左右。最新一周数据显示,美棉管理基金的多头持仓结束1月份以来持续增仓的表现,基金空头持仓环比增加。基本面来看,本年度美棉供需偏紧,但新棉即将开始种植,市场关注重心将逐渐转向新年度供需情况,预计新年度全球棉花供需格局较为宽松,美棉产量也会有大幅度上调,基本面对美棉价格支撑较弱。综合来看,在美棉非商业性多头减仓,且新年度供需偏紧格局将改变的情况下,预计美棉期价难以出现此前大幅波动上涨的情况。

6、国内市场方面:郑棉期价重心缓慢下移,需求端仍是近期影响棉价的主要因素。当下正在逐步兑现下游需求现状与预期之间差异所带来的影响。新棉种植之前,供应端暂无较大变数,且目前棉花库存高位,供应相对充裕。需求端来看,节前棉纺下游超预期改善,对节后需求有一定透支,目前纺织企业开机负荷正处于恢复周期中,基本达到阶段性高位,纺织企业多以节前存货生产节前订单为主,节后新增订单数量弱于预期,需求旺季特征不明显。综合来看,当前供应端扰动较小,需求恢复如何或是主要影响因素,预计短期郑棉区间震荡运行为主,3月底市场关注重点会有所转变。短期持续关注下游需求表现。

7、关注:宏观扰动、下游需求。

免责声明

本报告的信息均来源于公开资料,我公司对这些信息的准确性和完整性不作任何保证,也不保证所包含的信息和建议不会发生任何变更,报告仅面向我公司客户中的专业投资者客户。我们已力求报告内容的客观、公正,但文中的观点、结论和建议仅供参考,报告中的信息或意见并不构成所述品种的操作依据,投资者据此做出的任何投资决策与本公司和作者无关。

这篇文章还没有评论,您来一个吧!

发表评论