摘要

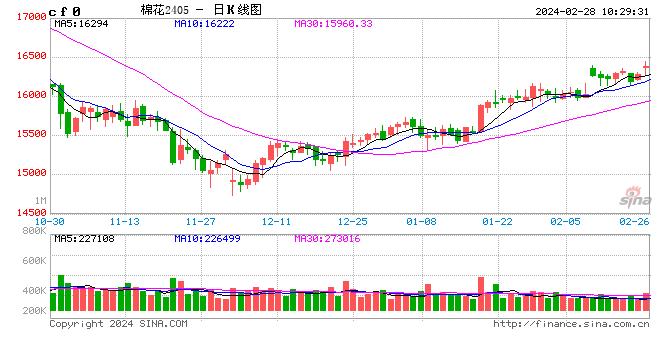

上轮郑棉熊市如期在14500元/吨附近结束,随即进入(14500,17000)元/吨的大区间震荡。对交易而言,更精确的区间是(15300,16800)元/吨。目前棉价正在接近区间上沿,市场尝试构筑24年上半年的重要顶部,找到这个顶部,就是上半年最重要的机会。笔者认为,在2月底到3月中旬,郑棉可能会见到顶部,随即会开始一波下跌。主要的下跌逻辑是新作增产、消费不及预期和美棉虚高回落。后市的演化有两种情景:情景一,资金借助美棉或宏观预期,增仓上攻到16500-16800元/吨,套保盘和资金在此区间充分换手,这种情形引发的下跌会很有力度,可以往15300元/吨展望。情景二,资金保持理性状态,不跟美棉或宏观利多,不去触摸16500元/吨以上的空间,那么下跌深度就会非常有限,只能往15800元/吨去展望。在国内累库的背景下,“进口亏损、下游微利”的定价非常科学,旧作合约没有太大的交易机会,只能少量布局一些高估的新作合约。逻辑还是那些逻辑,变得是博弈,是人心。

一、美棉价格已经虚高

美棉作为国际市场的定价基础,拥有广泛的参与群体,其定价体系不能只看美棉自身的平衡表,也要参考全球平衡表的情况。当前,基金只讲美棉旧作紧张的故事,枉顾全球平衡表宽松的事实,强硬发动旧作挤仓行情,导致美棉价格虚高。据USDA,23/24年度美棉期末库存预估为61万吨,确实是近五年最低的。但是,23/24年度全球棉花的期末库存预估为1822.3万吨,是近五年第二高。单独拎出来一边讲故事,是有失偏颇的。

目前配额内美棉的进口价在19000元/吨以上,虚高的美棉是下游无法长期承受的。非美棉花纷纷下调基差,抢占美棉出口份额,也在表达对高价美棉的不认可。据USDA,2月15日当周,2023/24年度美棉净销售3.04万吨。美棉出口已经连续三周回落,不过仍然大于完成USDA出口目标所需要的数量。想要看到取消签约这种利空,还需要一些时间。

虽然产业上支持美棉价格回调,但是否回调的主动权掌握在基金手中,这种具有自我意识的驱动,在预测中会带来不确定性。据CFTC, 2月20日当周,管理基金净多单85606张,环比增加14516张,已经到达历史高位区间。旧作3月、5月、7月合约,也被基金的操作扭曲成明显的back结构,摆出一副要逐个合约收拾空头的架势。笔者认为,基金进一步增持美棉净多单的空间有限,且旧作未点价净销售合约不足。2月16日当周,美棉旧作未点价净销售合约为42819张。相对于管理基金净多单,这个量是不足的,为后市美棉价格回调埋下了种子。

图 管理基金美棉净多单

数据来源:CFTC、Wind

二、新作增产预期强烈

进入3月份,北半球新年度的种植陆续展开,市场焦点转向面积和天气。由于棉粮比价处于历史高位,逻辑上支持新作棉花扩大种植面积。据USDA论坛预估,24/25年度美国棉花种植面积同比增加7.5%至1100万英亩。主产区德州土壤墒情很好,弃耕率下降15.4个百分点至15.5%。美棉产量同比增加28.7%至348.4万吨,出口同比增加11.8%至300.5万吨,期末库存同比增加25%至76.2万吨,有效的改善了美棉旧作平衡表紧张的情况。

全球市场方面,USDA上调24/25年度全球棉花产量预估3.3.%至2536.5万吨,上调消费预估3.1%至2525.6万吨,上调期末库存预估1.1.%至1841.9万吨。笔者认为,USDA低估了新作增产力度,高估了新作消费。我们认为,24/25年度全球棉花产量预估会增加5%至2579万吨,消费预估仅能增加1%至2474万吨,期末库存可能增加105万吨至1927万吨。后续,我们很可能看到,USDA逐月下调消费预估,上调产量预估,会对棉价产生利空压力。

图:USDA论坛预测情况

数据来源:USDA、中粮期货

三、节后消费不及预期

下游方面,相对于节前市场的火热预期,节后的现实是不温不火。产业链能够勉强传导,节后纱价调涨约500元/吨,市场接受程度有限,实单涨幅可能在200元/吨,这与节前布厂和贸易渠道的充足备货有关。还有几天就进入三月了,目前尚未看到金三银四的影子。据了解多数工厂还是在赶制节前订单,新增订单有限。加工利润方面,内地大路货即期加工微亏200元/吨左右,新疆能盈利1500元/吨左右,中高端盈利好些。

下游勉强能够传导,纱厂成品库存增加,不愿追涨采购原料。布厂成品库存下降,原料采购也不积极。据TTEB,2月23日当周,纺企开机54.2%,环比增加14.3个百分点;纺企原料库存为25.5天,环比-0.5天;纺企成品库存为18天,环比+1.5天。织厂开机53.5%,环比增加15.9个百分点;织厂原料库存16.6天,环比-0.6;织厂成品库存28.8天,环比-1天。

下游这个状态,叠加中游进口亏损900元/吨左右,非常符合国内的累库预期,整体定价非常科学。往上涨,16500-16800元/吨就是密集套保压力位,可能有300万吨实盘等着多头,没有人愿意当铁头。往下跌,15800元/吨附近点价承接力量就很强大,产业链毕竟是能传导的。

所以,如果没人犯错往上顶,下跌就没有空间。如果有人往上顶,在16500-16800元/吨多空充分换手,再调整下来就有空间了。逻辑还是那些逻辑,变得是博弈,是人心。

(付斌 中粮期货研究院 棉花资深研究员 交易咨询资格证号:Z0012492)

这篇文章还没有评论,您来一个吧!

发表评论